跨境卖家必备指南:高效运营工具、合规税务与智能物流全解析

本指南旨在为跨境电子商务从业者提供合法、专业、实用的知识框架,系统性地解析提升运营效率的工具、遵守各国税务法规的策略以及优化全球供应链的智能物流方案,助力业务健康、可持续发展。

第一章:高效运营工具全解析

利用数字化工具提升选品、营销、客户管理与数据分析效率,是跨境业务增长的基础。

选品与市场分析工具

介绍如何利用合法数据工具进行市场需求洞察、竞品分析和趋势预测,帮助卖家做出科学的选品决策,避免侵权与合规风险。

- • 关键词与搜索量分析

- • 竞品销售数据监控(公开数据)

- • 社交媒体趋势捕捉

营销与广告自动化

解析合规的广告投放平台与自动化营销工具,帮助卖家在遵守平台政策与当地广告法规的前提下,实现精准引流与客户转化。

- • 多平台广告统一管理

- • 邮件与社交媒体自动化流程

- • ROI效果追踪与优化

客户关系与ERP管理

阐述集成化管理系统如何整合订单、库存、客服与财务数据,在保障客户隐私与数据安全的前提下,提升内部协同效率。

- • 多店铺订单统一处理

- • 智能库存预警与调配

- • 合规的客户数据管理

第二章:全球合规税务指南

依法纳税是跨境经营的基石。本章节提供主要目标市场的税务框架概述,强烈建议咨询当地专业税务顾问。

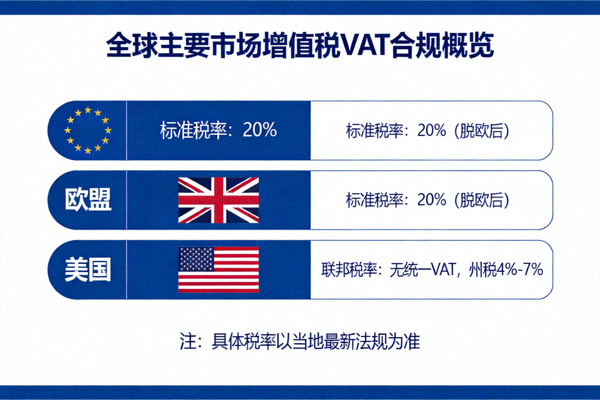

增值税VAT合规核心要点

在不同司法管辖区销售商品,通常涉及增值税义务。卖家必须了解注册门槛、税率、申报周期及发票要求。

欧盟(IOSS & OSS)

适用于价值不超过150欧元的进口商品,简化申报流程。远程销售阈值需密切关注。

英国

英国脱欧后实行独立的VAT制度,设有进口增值税及销售增值税,有特定的海外卖家注册计划。

免责声明:此处为一般性知识介绍,不构成税务建议。税务法规复杂且时常变更,请务必依据具体业务情况寻求持证会计师或税务律师的专业意见。

关税与贸易协定

正确归类商品编码,查询适用关税税率,并了解如何利用自由贸易协定降低关税成本,确保清关顺畅。

- • HS Code海关编码准确归类

- • 原产地规则与证书

- • 反倾销与反补贴税调查关注

所得税与常设机构风险

在销售国产生的利润可能需要在当地缴纳企业所得税。需评估仓储、雇员等经营活动是否构成“常设机构”。

- • 跨境数字服务所得税

- • 双边税收协定应用

- • 转让定价文档准备

第三章:智能物流与供应链管理

构建柔性、可视、高效的全球物流网络,是提升客户体验与控制运营成本的关键。

物流模式选择:直邮 vs 海外仓

对比分析不同物流模式的时效、成本与适用场景,帮助卖家根据商品特性、销售规模与市场目标做出最优选择。

| 模式 | 优势 | 考量 |

|---|---|---|

| 邮政/专线直邮 | 启动灵活,资金占用少 | 时效较长,退货处理复杂 |

| 第三方海外仓 | 配送快,提升购物体验 | 库存风险,仓储费用 |

物流科技与全程可视化

介绍API集成、物流跟踪系统、智能预报关等技术如何实现从出库到送达的全程可视化,增强客户信任,并优化库存预测。

- • 物流商API系统对接

- • 实时轨迹追踪与异常预警

- • 数据驱动的库存补货建议

合规清关与风险管理

确保所有随货文件(商业发票、装箱单、原产地证等)准确、齐全,符合目的地国海关要求。了解禁限运物品清单,为高价值商品购买运输保险,以规避货物丢失、损坏或清关延误带来的财务损失。

稳健经营,致远全球

成功的跨境电商业务建立在效率、合规与可靠性的三角基石之上。通过系统化地应用高效工具、严格遵守各国法律法规、并构建坚韧的智能供应链,卖家可以最大限度地降低运营风险,提升市场竞争力,实现业务的长期稳定增长。

借助数字化工具自动化流程,聚焦核心业务决策。

将税务与法律合规置于首位,保障业务安全与商誉。

打造可视化、可调整的智能物流网络,应对市场波动。